Puntare sui buoni pasto per garantire una pausa pranzo salutare è per le aziende un modo di pensare al benessere dei propri dipendenti e collaboratori. Se poi i buoni pasto possono essere utilizzati oltre che in bar e ristoranti, anche per fare la spesa al supermercato, ordinare online, per il food delivery la convenienza per i lavoratori è maggiore.

Ma qual è la reale convenienza, invece, per le aziende nel 2024? Quanto costano davvero i buoni pasto? E come funziona la tassazione dei buoni pasto?

Cerchiamo di capirlo in questo articolo.

Quanto costano i buoni pasto all’azienda?

Cosa succede alle aziende che vogliono puntare su questo benefit?

Tra i vantaggi fiscali dei buoni pasto, anche per il 2024, c’è sicuramente il fatto che un datore di lavoro che intenda attribuire i buoni pasto ai propri dipendenti può dedurre integralmente, a condizione, però, che i buoni pasto vengano erogati alla generalità o a categorie di dipendenti i relativi costi (cfr. Circ. n. 326/E/1997). Il datore di lavoro, inoltre, non dovrà operare alcuna ritenuta contributiva e previdenziale sul valore dei buoni pasto indicato dall’art. 51, comma 2, lett. c), TUIR, il quale non concorre alla determinazione della retribuzione imponibile ai fini contributivi (Circ. INPS n. 15/2022).

Ai fini IVA, fino al 2008, l’imposta assolta agli acquisti sui servizi alberghieri e di somministrazione di alimenti e bevande era oggettivamente indetraibile, ai sensi dell’art. 19-bis1, lett. e), D.P.R. n. 633/1972), a eccezione delle somministrazioni effettuate dai datori di lavoro nei locali aziendali. Poiché i buoni pasto non rientravano in tale ipotesi, si riteneva che l’IVA addebitata dalla società emettitrice dei buoni pasto non fosse detraibile dal datore di lavoro (Ris. n. 63/E/2005).

L’art. 83, D.L. n. 112/2008 ha soppresso la disposizione menzionata. Venendo meno ogni riferimento all’indetraibilità oggettiva, è venuto meno, altresì, ogni riferimento all’indetraibilità dell’IVA sull’acquisto dei buoni pasto.

In assenza di documenti di prassi che hanno chiarito la portata della modifica e sulla scorta della dottrina e della prassi commerciale, si può, dunque, ritenere che il datore di lavoro sia legittimato a detrarre interamente l’IVA addebitata dalla Società emettitrice dei buoni pasto con aliquota agevolata al 4%.

Per i liberi professionisti e le ditte individuali senza dipendenti, invece, la deduzione dei costi sostenuti per l’acquisto dei buoni pasto è ammessa, ai fini delle imposte dirette, nella misura del 75%, seppur per un importo massimo nel limite del 2% del fatturato, mentre le regole concernenti l’IVA rimangono invariate rispetto a quelle previste per il datore di lavoro.

Possiamo quindi dire che, per quanto riguarda le detrazioni e la deducibilità dei buoni pasto, c’è sicuramente una grande convenienza.

In cosa si traduce tutto questo? Si traduce nella possibilità, per i datori di lavoro, di recuperare i costi sostenuti e di attribuire ai propri dipendenti un risparmio fiscale e un maggior potere d’acquisto rispetto alla scelta di erogare, in assenza di mensa aziendale, un’indennità, ossia una somma di denaro, in busta paga.

Tale somma in busta paga, infatti, concorrerebbe – salva l’ipotesi di indennità corrisposta ad addetti ai cantieri edili, ad altre strutture lavorative a carattere temporaneo o ad unità produttive ubicate in zone dove manchino strutture o servizi di ristorazione – alla formazione del reddito dei destinatari.

Per i liberi professionisti e le ditte individuali senza dipendenti, invece, la deduzione dei costi sostenuti per l’acquisto dei buoni pasto è ammessa, ai fini delle imposte dirette, nella misura del 75%, seppur per un importo massimo nel limite del 2% del fatturato, mentre le regole concernenti l’IVA rimangono invariate rispetto a quelle previste per il datore di lavoro.

Quali sono altri vantaggi per i liberi professionisti? I costi sono deducibili e tutte le spese si recuperano con un’unica fattura, quella relativa all’acquisto di buoni pasto: non sono più necessari scontrini e ricevute multiple.

La tua azienda non ha la mensa? Prova Ticket Restaurant®, il buono pasto 100% deducibile.

Come vengono tassati i buoni pasto Ticket Restaurant®?

Se stai valutando di affidarti alla soluzione di buono pasto più diffusa in Italia, abbiamo buone notizie per te: quanto detto finora sul trattamento fiscale dei buoni vale anche per Ticket Restaurant®.

Ticket Restaurant® è a tutti gli effetti un buono pasto ed è, quindi, disciplinato dall’Art.51, comma 2, lett. c) del T.U.I.R., da decreti ministeriali (D.M. n. 122/2017) e dai molteplici documenti di prassi dell’Agenzia delle Entrate.

Vediamo insieme gli aspetti principali:

- l’utilizzatore (lavoratore dipendente, soggetto legato da un rapporto di collaborazione, non necessariamente subordinato, con il soggetto che corrisponde i buoni pasto) riceve un servizio sostitutivo di mensa dell’importo esatto del valore facciale del buono;

- i buoni pasto non sono cedibili né cumulabili (oltre il limite di 8 buoni) né commercializzabili o convertibili in denaro;

- i buoni pasto sono utilizzabili per l’intero valore facciale (che è comprensivo dell’IVA);

- per il datore di lavoro i costi sostenuti per l’acquisto dei buoni pasto sono deducibili ma l’IVA applicata dalla Società emettitrice non è detraibile.

A tutto questo si aggiunge quanto visto prima: i limiti delle soglie di esenzione, validi ancora oggi nel 2024, sono fino a 4 euro giornalieri per il buono pasto cartaceo e fino a 8 euro giornalieri per il buono pasto elettronico.

Cosa succede se chi ne decide il valore (ovvero l’azienda o il libero professionista) sceglie di superare le soglie di tassazione dei buoni pasto?

Sia l’azienda sia il dipendente continuano a usufruire dei vantaggi fiscali, entro i limiti previsti, e solo l’eccedenza viene tassata.

Cosa vuol dire? Che la tassazione dei buoni pasto funziona più o meno così: ipotizziamo che un’azienda decida di erogare buoni pasto elettronici del valore di 9 euro. In questo caso, sia l’azienda sia il dipendente pagheranno le tasse solo su 1 euro per buono pasto (ovvero 9 euro – 8 euro, che rappresenta la differenza tra il valore facciale del buono pasto e il limite della soglia di esenzione fiscale).

Esempi pratici di risparmio con i buoni pasto

Facciamo un esempio pratico: mettiamo il caso di un’azienda con 10 dipendenti che decida di dare loro buoni pasto cartacei con un valore facciale di 8 euro per un anno.

Considerando che i giorni lavorativi sono 255, dare i buoni pasto ai dipendenti avrà un costo di 18.926,20 euro.

Di contro, riconoscere lo stesso importo come indennità in busta paga, considerando le varie tasse, gli oneri previdenziali, ecc… avrà un costo per l’azienda di 24.289.91 36.425,86 euro. La differenza, in termini di risparmio, è di ben 5357,70 euro. Ecco perché, indubbiamente, possiamo dire che il buono pasto è meglio di un’indennità in busta paga.

Puoi constatare tu stesso grazie allo schema sotto:

Il risparmio per l’azienda è maggiore se si scelgono i buoni pasto elettronici visto che non sono previsti né oneri previdenziali né ratei legati a 13esima, 14esima e TFR.

E quanto risparmi con i buoni pasto? Usa il nostro calcolatore del risparmio con i buoni pasto per scoprire davvero la convenienza!

I buoni pasto danno un maggiore potere d’acquisto ai dipendenti

Tutto questo, poi, si traduce anche in un maggiore potere d’acquisto per la pausa pranzo e la spesa alimentare dei dipendenti rispetto all’indennità in busta paga, interamente soggetta alla tassazione prevista per i redditi da lavoro dipendente e assimilati (art. 51, comma 1, TUIR).

Con i buoni pasto, quindi, potrai dare al tuo dipendente un benefit che non costituisce reddito di lavoro dipendente né, conseguentemente, è soggetto a contributi previdenziali e assistenziali fino alla soglia massima prevista dall’art. 51, comma 2, lett. c), TUIR, capace di andare incontro alle esigenze reali sue e della sua famiglia, oltre che garantire maggiori possibilità di spesa.

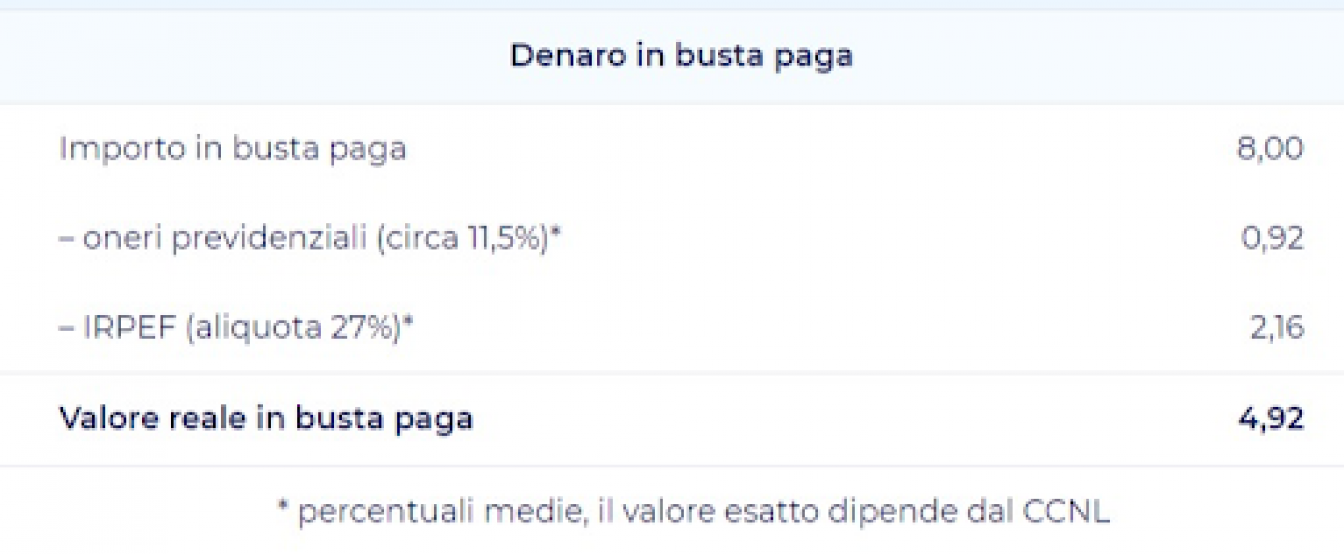

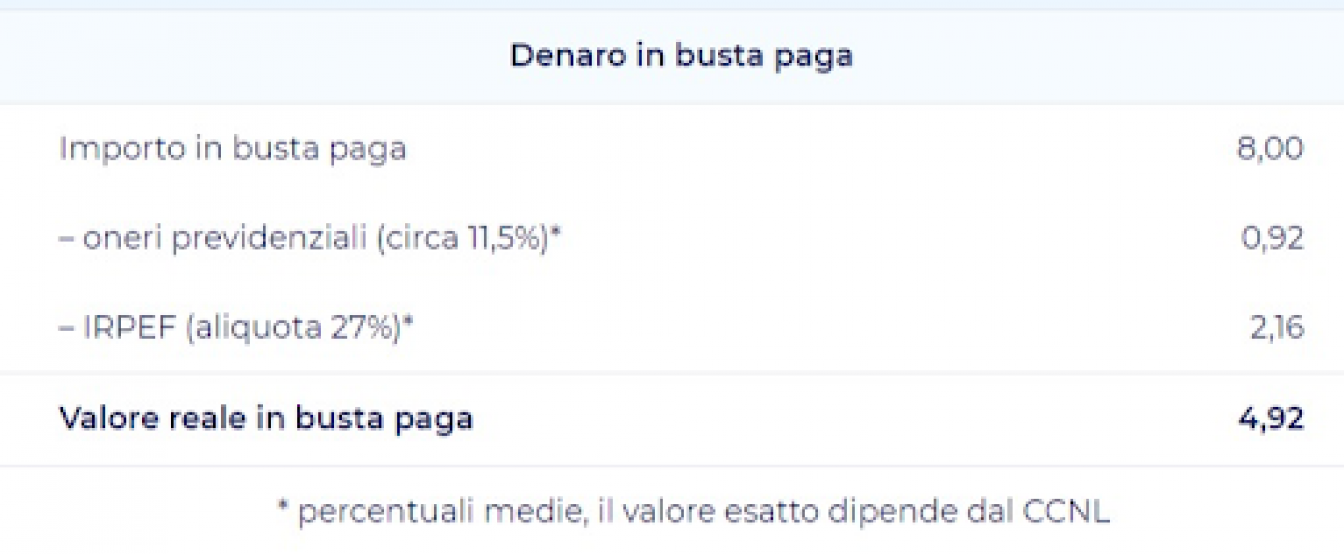

Facciamo un esempio: se la tua azienda dà 8 euro in più in busta paga, di fatto al lavoratore in tasca arriveranno 4,92 euro. Come puoi vedere dall’immagine sotto, erogandogli 8 euro in busta paga al giorno significa prevedere anche gli oneri previdenziali e l’IRPEF (che variano in base al CCNL applicato al lavoratore).

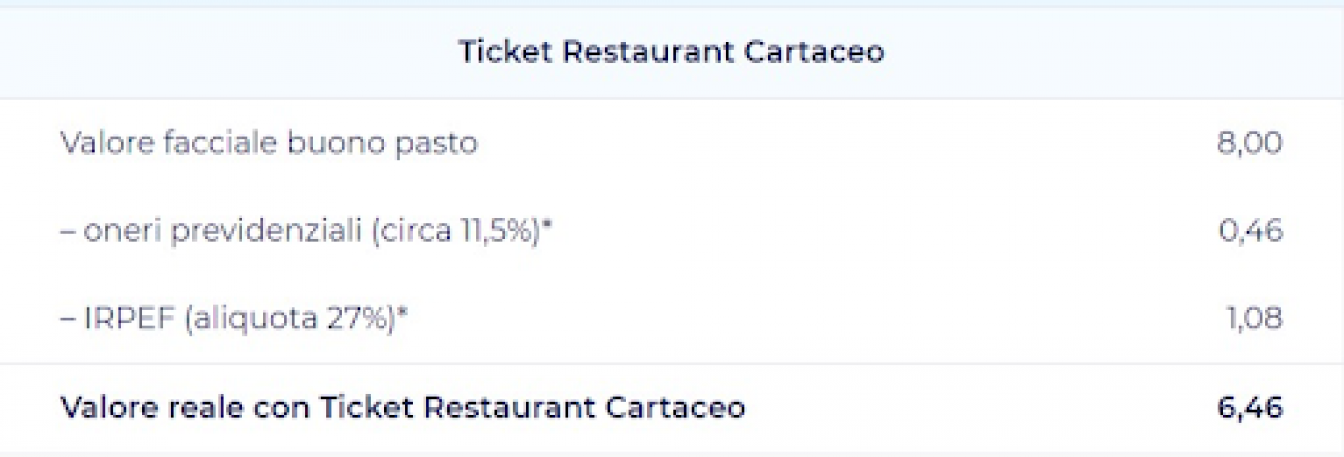

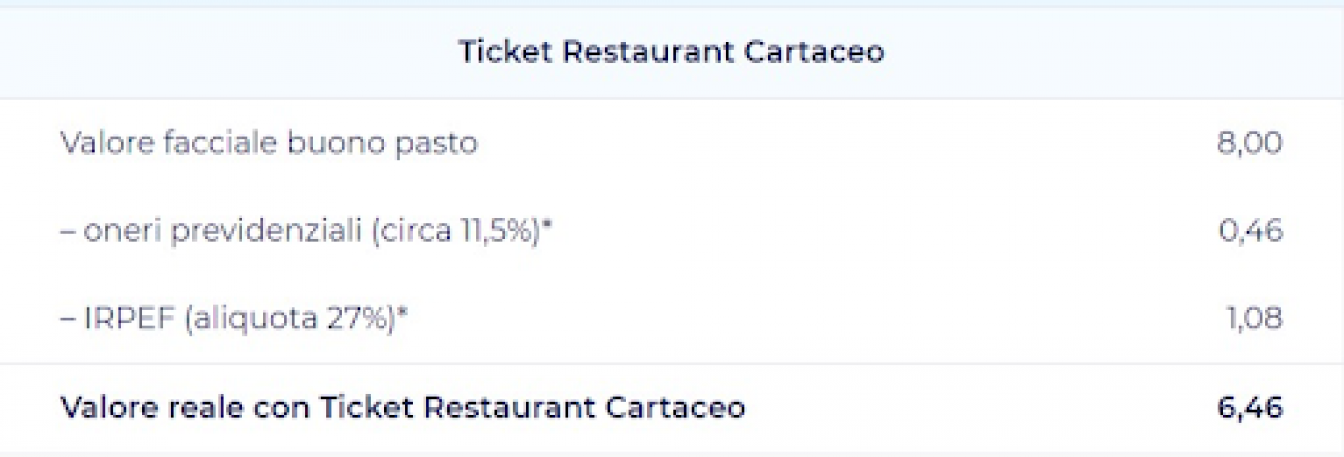

Lo stesso importo, ossia 8 euro, nel caso del buono pasto cartaceo, “lascia” in tasca al dipendente 6,46 euro, come puoi vedere dall’immagine sotto.

Che nel caso del buono pasto elettronico si traduce in un valore ancora più alto corrispondente al valore facciale, ossia 8 euro.

Differenze tra buoni pasto cartacei ed elettronici

Oltre a quanto abbiamo finora detto, è bene ricordare che non tutti i buoni pasto sono uguali. O meglio che, anche ai fini fiscali, e non solo per questioni di mera praticità, esiste una differenza tra buoni pasto cartacei e buoni pasto elettronici.

Dal punto di vista della praticità, il buono pasto elettronico o la versione via app, come per esempio l’app Ticket Restaurant®, permettono una fruizione molto più semplice e immediata rispetto al cartaceo. Le aziende non devono distribuire i carnet ogni mese, organizzando i momenti in cui farlo, così come non devono pensare a inviare per tempo i buoni ai lavoratori fuori sede o in smart working.

In questo modo si risparmiano sia i costi di spedizione che tutta la gestione della logistica. Inoltre, con i buoni pasto elettronici si possono fare ordini online, il che, come sappiamo, è un’abitudine che è diventata sempre più radicata con l’avvento della pandemia.

Dal punto di vista fiscale nel 2024, come definito dalla Legge di Bilancio 2020, c’è una differenza sostanziale tra i buoni pasto cartacei ed elettronici.

Come abbiamo già detto, parlando di tassazione dei buoni pasto primi non sono soggetti a trattenute per i dipendenti, ossia rimangono detassati, fino a 4 euro giornalieri. I buoni pasto elettronici invece sono esenti da tassazione fino a 8 euro giornalieri. Questo significa che fino a quelle soglie, i buoni pasto non concorrono alla formazione del reddito di lavoro dipendente.

Puntare, dunque, su un benefit come i buoni pasto anche nel 2024 garantisce tantissimi vantaggi: “ci guadagnano” sia le aziende che i dipendenti e sia in termini di risparmio sia di maggiori possibilità di spesa.

Vuoi saperne ancora di più sui buoni pasto?